ملخَّص كتاب سيكولوجيا المال

يقدِّم الكاتب مورغان هاوسل وهو شريك في صندوق استثماري وكاتب صحفي سابق في صحفٍ عديدة أهمها وول ستريت جورنال، وله سمعة مرموقة في مجال الكتابة في الأعمال كثيراً من المفاهيم التي تغيِّر من نظرتك في التعامل مع المال، ويهدف كتابه المهم “سيكولوجيا المال” لإيصال فكرة أن ليس للتعامل مع المال علاقة بمستوى الذكاء ولكن له علاقة أكثر بسلوكك وتصرفاتك وهذه أمور صعبة حتَّى على الأذكياء. إذا كان هناك شخص عبقري في الأمور المالية ولكن يفقد السيطرة على تصرُّفاته سوف يحقِّق كارثةً ماليَّةً، بينما شخص عادي جدَّاً ولكن يعرف كيف يتصرَّف في الأمور المالية من الممكن أن يكون ثروةً كبيرةً.

في كتاب سيكولوجيا المال، يشارك المؤلف تسع عشرة قصَّة قصيرة تستكشف الطرائق الغريبة التي يفكِّر بها الناس في المال، ويمنحك إدراكاً أفضل لأحد أهم شؤون الحياة.

عادةً ما تُعتبر كيفية إدارة الأموال واستثمارها واتِّخاذ القرارات التجارية أنَّها تنطوي فقط على كثيرٍ من الحسابات الرياضية إذ تخبرنا البيانات والصيغ بما علينا فعله بالضبط، ولكن كانت نظرة الكاتب في هذا الكتاب بالذات ملفتةً وجديدةً إذ وضَّح آليَّة التعامل مع المال من جانب السلوك النفسي وليس الأرقام والحسابات فقط، وأنتج نماذج جديدةً في التعامل بناءً على تجارب واقعية، وأنَّ التعامل الجيد مع المال لا يتعلَّق بالضرورة بما تعرفه بل بتدريب سلوكك وتنوير فكرك.

سيكولوجيا المال

إذا كنت ترغب في الحصول على الثروة التي تمنحك الحرية لفعل ما تريد، وقتما تريد، ومع من تريد، يجب أن تفكِّر بشكلٍ مختلفٍ حول المال وتطوُّر سيكولوجية استثمار قويَّة من خلال فهم ثلاثة مفاهيم مالية (ثلاثة مفاهيم يفشل معظم الناس في فهمها والتعامل معها).

توضح لك هذه المفاهيم المالية كيف يمكنك أن تتعامل مع المال الذي تملكه بما يتناسب مع قوَّتك وشجاعتك في الاستثمار ويشرح تأثير بعض المواقف النفسية كالخوف والطمع في طريقة عملك، بالإضافة إلى بعض الأمثلة الواقعية لتبين لك نتائج العمل وفق هذه المفاهيم.

المفهوم الأول: النمو التراكمي ( الأسِّي)

لنفكِّر فيما إذا أعطيتك دولاراً في الأول من يناير وضاعفته يومياً، أي دولاران في الثاني من يناير، وأربعة دولارات في الثالث من يناير، وثمانية دولارات في الرابع من يناير، برأيك ما المبلغ الذي ستحصل عليه في الحادي والثلاثين من يناير؟ 1000 دولار؟ 10000 دولار؟

إذا فهمت قوَّة التراكم فأنت تعلم أنَّك ستجني أكثر بكثيرٍ من 10000 دولار، من خلال تجميع دولار واحد بنسبة 100٪ لمدَّة 31 يوماً ستربح 1،073،741،000 دولاراً في 31 يناير، تهانينا لقد أصبحت مليارديراً في شهرٍ واحدٍ، ولكن إذا أخَّرت اللعبة أسبوعاً ولم تبدأ في مضاعفة ذلك الدولار الأول حتَّى اليوم الثامن من يناير، فما المبلغ الذي ستحصل عليه في 31 يناير؟ 250 مليون دولار؟ 100 مليون دولار؟ لا، سيكون الربح 8 ملايين دولار فقط، فبسبب التأخير لمدَّة أسبوع قد خسرت فرصة ربح بنسبة 99٪.

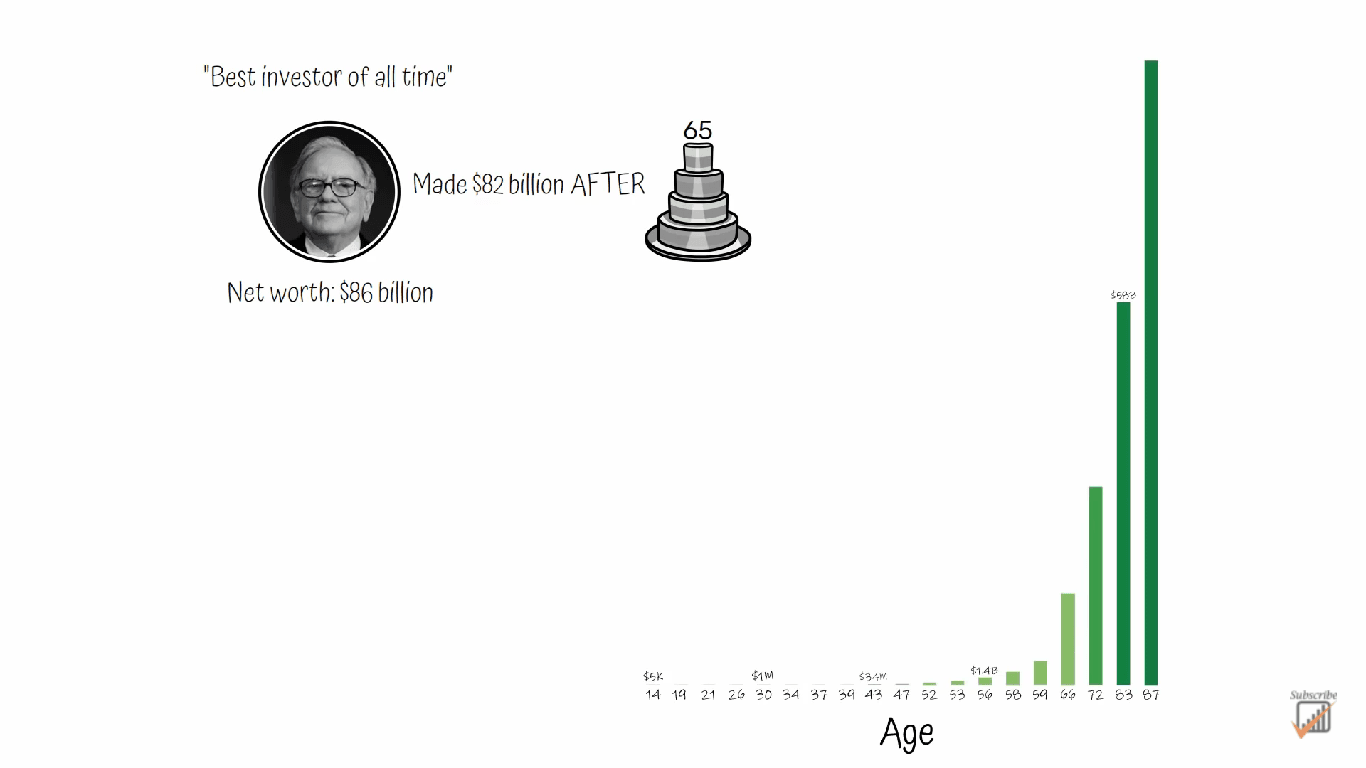

بالحديث عن قوَّة التراكم يجب أن نمر على وارن بافيت الذي يُعتَبر أفضل مستثمرٍ على الإطلاق، وتبلغ قيمة ثروة بافيت اليوم نحو 86 مليار دولار، لكن هل تعلم أنَّ ما يقارب من 82 مليار دولار من 86 مليار دولار قد حصل عليها بعد عيد ميلاده الخامس والستين.

منذ أن كان بافيت يبلغ من العمر 12 عاماً، حقَّق متوسِّط عائد سنوي وسطي يقدَّر بـ 22٪ وهو ضعف متوسط عائد سوق الأسهم، لكن لا يُعَد متوسِّط عائده السنوي البالغ 22٪ شيئاً مقارنة بالمستثمرين الآخرين ولكن نتيجة التراكم والنمو الدوري لعشرات السنين أصبح من أغنى أغنياء العالم.

أثر الطمع والاستثمار قصير المدى

بالمقابل، خذ على سبيل المثال جيم سيمونز عالم الرياضيات الذي يدير شركةً استثماريةً إذ حقق سيمونز عائدات بنسبة 66٪ على مدار الـ 33 عاماً الماضية لكن صافي ثروة سيمونز هو ربع صافي ثروة بافيت لأن سيمون لم يضاعف أمواله باستمرار مثل بافيت. يملك بافيت ثروةً أكبر من المستثمرين الآخرين وهذا يعود إلى سببٍ واحدٍ وهو وجوده في السوق لأطول وقتٍ ممكنٍ للاستفادة من قوَّة التراكم.

إنَّ المفتاح الأول لبناء ثروة ضخمة مستقلَّة هو البدء الآن وفي المبلغ الذي تقدر عليه والاحتفاظ بهذه الأموال مُستثمَرة حتَّى تأخذ الوقت الكافي بالتراكم وتتضاعف، كما يقول تشارلي مونجر “القاعدة الأولى للعمل بمبدأ المضاعفة هي عدم مقاطعته إطلاقاً من دون وجود أي سببٍ ضروريٍّ”.

يفشل العديد من المستثمرين الأذكياء في اتِّباع هذه النصيحة لأنَّهم يتَّسمون بالجشع ويطاردون الاستثمار ذو العائد قصيرة المدى.

أثر الخوف على الاستثمار

هل تعلم أنَّ تشارلي مونجر ووارن بافيت امتلكا شريكاً آخر في العمل اسمه ريك غيرين؟ كان مستثمراً عبقرياً أيضاً لكن قلَّة من الناس يعرفون غيرين لأنَّه في الوقت الذي كان سوق الأسهم يرتفع في أواخر الستينيات استفاد غيرين من أمواله واستخدم الرافعات المالية (القروض) لزيادة عائداته، ولكن عندما انخفض السوق بنسبة 70٪ في أوائل السبعينيات اضطَّر إلى بيع أسهمه، أخرج الطمع “ريك” من اللعبة الشاملة بينما نجا بافيت ومونجر من عاصفة الانخفاض وبقيا في المسار.

إذا لم يقاطع الجشع منحني التراكم فمن المحتمل أن يقاطعه الخوف، عندما تشاهد سوق الأسهم لديك قد تراجع بنسبة 30% فمن المحتمل أن يستهلكك الخوف ويجعلك تعتقد أنَّك ستخسر كل أموالك فتبيع دون انتظار السوق حتَّى يتعافى، لذا ضع في علمك هذا الكلام: 100% من الأشخاص الذين اشتروا واحتفظوا بمؤشر سوق الأسهم S&P 500 قد حقَّقوا أرباحاً في أي فترة تمتد لعشرين عام.

يجب علينا العمل على تطوير الثبات العقلي لدينا لمواجهة الانخفاضات قصيرة المدى من أجل الاستفادة من الارتفاعات طويلة المدى والاستفادة من قوَّة المضاعفة.

المفهوم الثاني: التقلُّب

يشير التقلُّب إلى التقلُّبات اليوميَّة في السوق، تكون الأسهم ذات تقلبات عالية لأن محفظة الأسهم يمكن أن ترتفع أو تنخفض بنسبةٍ قليلةٍ في أيِّ يومٍ.

يستثمر الأشخاص الذين لا يستطيعون التعامل مع التقلُّبات الكبيرة في سوق الأسهم (أو غيرها من الأسواق المتقلِّبة) في الأصول منخفضة التقلب مثل السندات وعقود الاستثمار المضمونة (GICs) لتحقيق عائد ثابت ولكنَّهم يحصلون على متوسِّط عائد سنوي أقل بكثيرٍ من عائد سوق الأسهم.

التقلُّب هو الثمن الذي يتوجَّب عليك دفعه للحصول على متوسِّط عائد سنوي مرتفع، إذا كنت تستثمر في S&P 500 الذي يضيف باستمرار الشركات النامية لتحل محل الشركات المحتضرة يمكنك أن تكون واثقاً بأن المسار طويل المدى لهذا المؤشِّر يتَّجه نحو الأعلى بغضِّ النظر عن التقلُّبات التي يمرُّ بها في أي شهرٍ أو سنةٍ.

يقدم الكاتب تشبيهاً رائعاً لمساعدتك على تجاوز انخفاضات سوق الأسهم واحتضان التقلُّبات بأن تنظر إلى التقلُّبات على أنَّها رسوم وليست غرامة.

إذا حصلت على غرامة بسبب وقوفك في مكانٍ غير قانونيٍّ فإنَّك تغيِّر سلوكك وتتجنَّب تلك البقعة في المستقبل، ولكن إذا دفعت رسوماً مسبقةً مقابل إيقاف السيارة في هذا المكان فأنت تدفع هذه الرسوم بسعادة إذا كان مكان وقوف سيارتك هو المكان الأفضل لك.

ينطبق نفس المبدأ على الاستثمار، إذا كنت تمتلك مؤشِّراً كبيراً في سوق الأوراق المالية مثل S&P 500، فلا تنظر إلى الانخفاضات على أنَّها علامة تدل أنَّك تفعل شيئاً خاطئاً، اعتبرها فقط الرسوم التي يتعيَّن عليك دفعها للحصول على متوسِّط عوائد سنويَّة عالية.

المفهوم الثالث: الاستثمارات البديلة

عندما أطلقت أمازون هاتفها في عام 2014 كان من الممكن أن يكون هاتفاً ذكيَّاً مشهوراً يضاعِف سعر سهم أمازون لكنَّه كان مشروعاً فاشلاً، بعد بضع سنوات من إطلاق الهاتف اضطَّر الرئيس التنفيذي جيف بيزوس إلى إلغاء المشروع وتقبل خسارةً تبلغ قدرها 400 مليون دولار.

قال بيزوس في إحدى مقابلاته بعد فشل مشروع الهاتف: “إذا كنت تعتقد بأنَّ هذا اخفاق كبير فنحن نعمل على إخفاقات أكبر بكثيرٍ في الوقت الحالي، أنا لا أمزح فسيجعل البعض موضوع الهاتف الناري يبدو وكأنَّه فشل صغير جدَّاً”.

استثمر بيزوس بعدها بمئات الاستثمارات الصغيرة في أمازون، وكانت إحدى استثماراته الفائزة هي خدمات أمازون السحابية لتكون نوعاً جانبيَّاً صغيراً يولِّد الآن أكثر من 60٪ من الدخل التشغيلي لشركة أمازون، وهو عبارة عن استثمار بديل أي استثمار فردي تفوَّق بشكلٍ كبيرٍ على جميع الاستثمارات الأخرى الخاسرة وعوض عنها.

نظراً لأنَّه من المستحيل معرفة الاستثمارات التي ستحقِّق عوائد ضخمة والتي لن تحقِّق ذلك، فمن الحكمة توزيع استثماراتك، وبدلاً من الخوض في استثمارٍ واحدٍ كبيرٍ قم بإجراء عشرة استثمارات متساوية على الأقل في مجموعةٍ متنوِّعةٍ من الشركات أو العملات أو السلع أو الأصول الأخرى التي تعتقد أنَّها يمكن أن تتضاعف في السنوات الخمس المقبلة.

خاتمة

يشرح الكتاب قصصاً كثيرة ًتستحقُّ القراءة، ويشدِّد على أهمية فهم المال والاستثمار بشكلٍ صحيحٍ، وينصح الناس بأن يُطوِّروا سيكولوجيا الاستثمار الخاصَّة بهم عن طريق الفهم الجيد لقوَّة التراكم واستمرارية العمل بها واحتضان التقلُّبات والصبر لأخذ النتائج المربحة من الاستثمارات طويلة المدى، وبالطبع الاستفادة من الاستثمارات الذيلية بالاستثمار في العديد من المشاريع الصغيرة لعل أحدها يربح وتكون ثروتك الكبيرة من خلاله، ولكن الأهم من ذلك أن استثمر الآن لأن الوقت هو أكبر ميزة تنافسيَّة بالنسبة لك، بالإضافة إلى أهمية الانضباط الذاتي فالنجاح المالي ليس علماً صعب المنال، إنَّما هو مهارة لأن سلوكك وتطبيق ما تعرفه أهم بكثيرٍ ممَّا تعرفه.